Kundenfokus geht nur durch Differenzierung von Angebot und Journeys

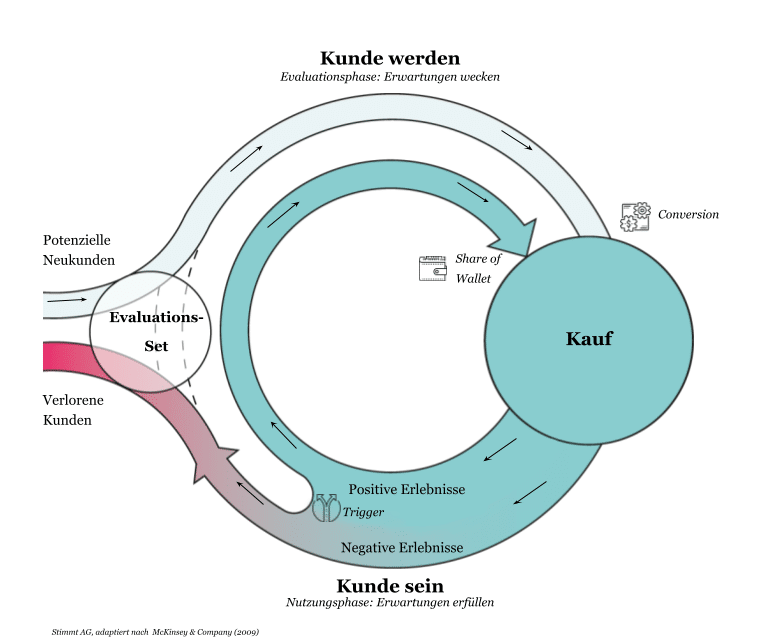

Kundenfokus, Kundenorientierung, Kundenzentrierung – damit ein besseres Kundenerlebnis entsteht und sich Erfolg einstellt. Dadurch werden mehr Nutzer angezogen, die dann zur Steigerung des Customer Lifetime Value gepflegt werden können. (Abbildung 0).

Drei Viertel aller von uns untersuchten Unternehmen für unsere Customer Experience Monitor Studie 2021 geben in ihren Geschäftsberichten an, dass Kundenfokus für sie wichtig (40%) oder sogar zentral ist (33%).

Das ist auch völlig logisch: Viele Unternehmen verfehlen ihre Wachstumsziele, weil sie sich durch ihre Produkte und Dienstleistungen nicht mehr genügend vom Wettbewerb abheben können. Deshalb gelingt es ihnen nicht, genügend neue Kundinnen und Kunden zu gewinnen bzw. die Erträge mit der bestehenden Kundschaft erfolgreich zu steigern.

Für Unternehmen mit diesem Differenzierungsproblem besteht die Lösung darin, das Kundenerlebnis zum wesentlichen Teil des Angebots zu machen: «Wir machen dasselbe wie unsere Mitbewerber, aber die Kunden kommen zu uns, weil bei uns einfach alles viel… schneller, einfacher, persönlicher, smarter, … ist.» Unternehmen können aus vielen Adjektiven auswählen, mit denen sie die Qualität des Kundenerlebnisses hervorheben und ihr Leistungssystem darauf optimieren. Das schafft für viele Jahre wieder Raum und Zeit für Wettbewerb.

Wir sehen bei unseren Klienten wie viele Millionen auf diese Weise investiert werden. Leider sehen wir auch oft Enttäuschung über das Resultat: Da werden beispielsweise viele «Kundenfeedbacks aus dem Call Center» in «Lösungen in der Customer Journey» übersetzt, aber die Kundenzufriedenheit steigt nur wenig an. Oder ein Unternehmen bringt eine komplette digitale Lösung auf den Markt, mit der Kundinnen und Kunden (fast) alles selbst machen können – und die Adoptionsrate ist sehr tief.

Der Fehler ist meistens: Es werden alle Kundinnen und Kunden gleich behandelt.

Es gibt die Hypothekenberatung, den Onboardingprozess, die Firmenpräsentation, den Onlinerechner, das Product Sheet, und alle Kundinnen und Kunden müssen sich damit arrangieren. Das heisst zum Beispiel: Die Firmenpräsentation ist nicht auf jenen spezifischen Teil der Kundschaft zugeschnitten, der für das Unternehmenswachstum besonders interessant wäre, sondern für alle gleich. In der Hypothekarberatung werden von allen Kundinnen und Kunden dieselben Infos und Entscheidungen an derselben Stelle erwartet, obwohl sich einige damit wahnsinnig schwer tun und andere sich gegängelt fühlen.

Aus den Beispielen wird bereits klar: Erfolgreiche Unternehmen brauchen einen Onboardingprozess, der komplett auf die zentrale Kundengruppe für das Unternehmenswachstum zugeschnitten ist – und daneben den Onboardingprozess für alle anderen. Es gibt eine Firmenpräsentation zugeschnitten für die Kundengruppe, von der in der Sales Customer Journey am meisten wichtige Kundinnen und Kunden abspringen (und natürlich ist auch die Sales Journey für sie optimiert) – und daneben gibt es eine generische Firmenpräsentation für alle anderen.

Im Folgenden illustriere ich das für Retailbanking mit Zahlen aus dem Customer Experience Monitor 2021:

-

Wie schlimm ist es denn, wenn wir nichts auf Kundentypen zuschneiden? Haben unterschiedliche Kundentypen heute mit unseren Standardprozessen wirklich ein so unterschiedliches Kundenerlebnis?

-

Einen Standardprozess zu verbessern bringt schon etwas – für die Kundengruppen, deren Kundenerlebnis sich dadurch verbessert. Das ist halt manchmal nur ein kleiner Teil aller Kunden, und deshalb ist der Effekt so klein.

-

Das Angebot oder die Customer Journeys auf Kundentypen zu differenzieren ist der Hebel, den Unternehmen brauchen, um nach vorne zu kommen.

Unterschiedliche Kundentypen haben ein unterschiedliches Kundenerlebnis

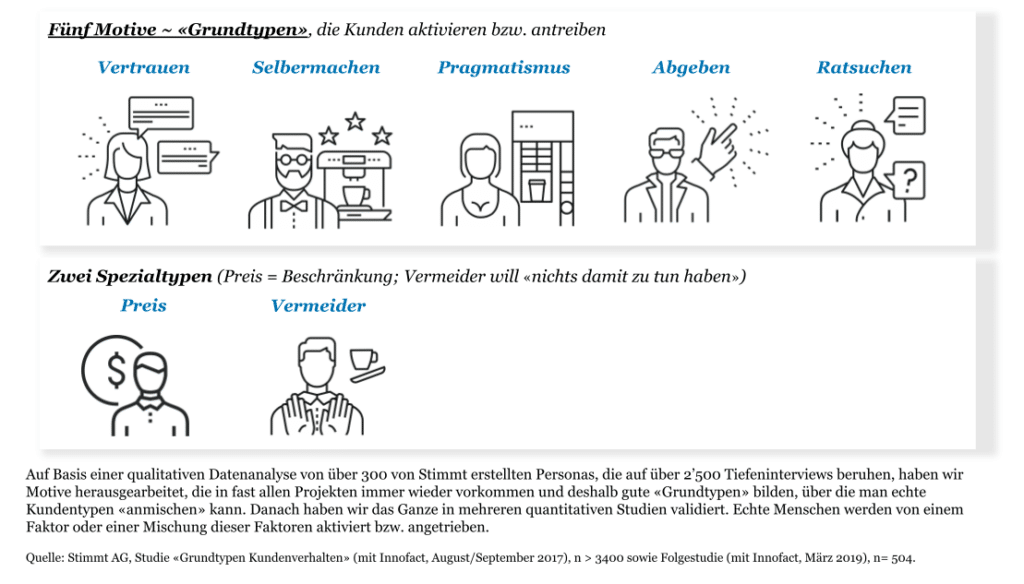

Im Customer Experience Monitor 2021 haben wir die Stimmt Verhaltensfaktoren (Abbildung 1) für alle Bankkundinnen und -kunden erhoben. Wir kennen also die Ausprägung dieser Faktoren für knapp 2’100 Retailbanking-Kundinnen und -Kunden in der Schweiz (der Rest der knapp 2’200 Befragten gehörte ins Private Banking).

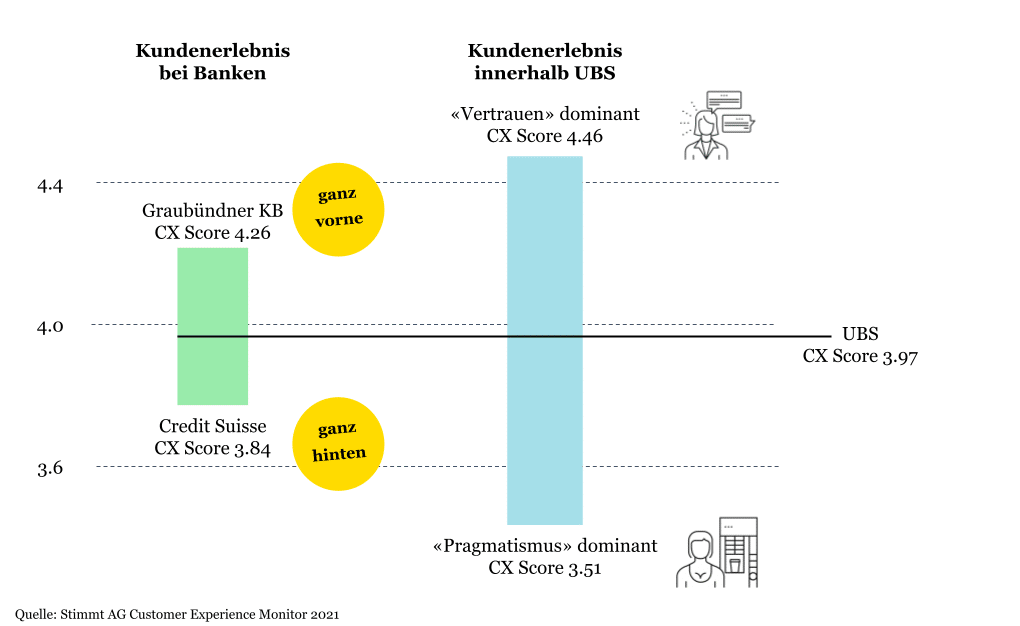

Nehmen wir die UBS als das eindrücklichste Beispiel aus der Studie, weil die Unterschiede hier am grössten sind: Wir filtern aus der UBS-Kundschaft in einem sehr simplen Modell diejenigen Personen heraus, bei denen ein Stimmt Verhaltensfaktor dominant ist.

Wie erleben die Kundinnen und Kunden mit den extremsten Unterschieden die UBS? (Abbildung 2)

Die Kundengruppe «Pragmatismus» beurteilt die Bank fast einen ganzen Skalenpunkt im Customer Experience Score (CX Score) schlechter als die Kundengruppe «Vertrauen».

Neuerungen oder Verbesserungen «für alle» bringen nur kleine Effekte

Muss sich ein UBS-Manager dafür interessieren, dass die UBS eine viel bessere Bank ist für Personen der Vertrauen-Kundengruppe als für die Pragmatismus-Kundengruppe?

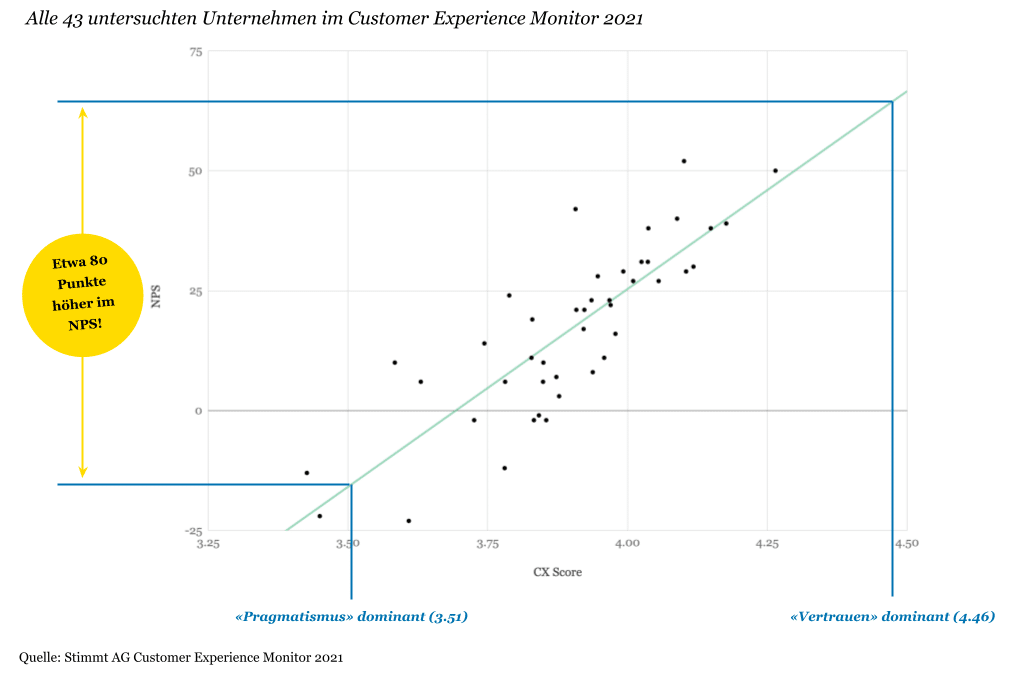

Bei Kundenerlebnis- oder Zufriedenheits-Zielen als Wachstumshebel in der Zielvereinbarung schon: Etablierte KPIs wie der Net Promoter Score (NPS) werden vom Kundenerlebnis getrieben – und Abbildung 3 zeigt den starken Zusammenhang auf.

Der eine Punkt Unterschied zwischen der Pragmatismus-Kundengruppe und der Vertrauen-Kundengruppe im CX Score entspricht etwa 80 Punkten auf der NPS Skala.

Genau. Das ist etwa 5- bis 15-mal das NPS-Steigerungsziel eines ambitionierten Unternehmens.

Wenn wir jetzt noch aus den Customer Experience Monitor Daten abschätzen, dass die Vertrauen-Kundengruppe 27% der Kundschaft ausmacht und die Pragmatismus-Gruppe 15%, begreifen wir die Zusammenhänge:

Will die UBS zur aktuellen Nr. 1 aufschliessen, der Graubündner Kantonalbank, muss sie einen Sprung im Kundenerlebnis von 3.97 auf 4.26 machen.

Was passiert nun mit dem Kundenerlebnis beim oben erwähnten Beispiel mit der digitalen Lösung, die nur wenige Nutzer lieben? Für die Vertrauen-Gruppe, die sich vor allem an eine Person wenden wollen, die ihnen Dinge erklärt und für sie initiiert, bleibt das Kundenerlebnis gleich (falls sich die Mehrheit weiterhin an ihre Kundenberater oder das Callcenter hält), oder es wird schlechter (falls sie die digitale Lösung ausprobieren bzw. nutzen müssen und rasch merken: «Das ist nichts für mich!»). Der Pragmatismus-Gruppe ist es egal, ob sich irgendwo irgendwas ändert, «solange ich nichts ändern muss». Kundinnen und Kunden dieser Gruppe ignorieren die neue digitale Lösung soweit möglich – ihr Kundenerlebnis bleibt gleich oder geht ebenfalls leicht runter, falls sie ihr Verhalten daran anpassen müssen.

Kann denn die UBS das Kundenerlebnis in dem Fall mit einer neuen digitalen Lösung gar nicht verbessern? Doch: Für die Selbermachen-Kundengruppe (siehe Abbildung 1), die etwa 19% bei UBS ausmachen.

Wenn die UBS also das Kundenerlebnis durch eine super digitale Lösung um 0.25 Punkte (also etwa +20 im NPS!) verbessert, dann können wir mit den Daten aus dem Customer Experience Monitor 2021 folgende drei Dinge feststellen:

-

Weil etwa 80% der Kundinnen und Kunden nicht in der Selbermachen-Gruppe sind, akzeptiert der grösste Teil der Kundschaft die neue Lösung nicht und bleibt möglichst bei dem, was heute für sie funktioniert.

-

Der Effekt der 0.25 Punkte im CX Score für die Selbermachen-Gruppe auf den CX Score für die gesamte UBS beträgt 0.05 Punkte. Wir messen also bei der UBS neu einen CX Score von 4.02.

-

Von unserem hypothetischen Ziel «auf 4.26 aufschliessen» sind wir damit noch weit entfernt. Hierfür müsste die UBS nämlich das Kundenerlebnis der gesamten Kundschaft um etwa 0.25 verbessern und nicht nur von den 19% der Selbermachen-Gruppe.

Grosse Steigerungen des Kundenerlebnisses entstehen durch Glück und durch Differenzierung zwischen Kundentypen

Natürlich treffen wir viele sehr erfahrene und kompetente Personen bei unseren Klienten, die brillante Ideen haben – und diese Ideen sprechen einen Grossteil der Kundinnen und Kunden an. Selbstverständlich ist das nicht – wie die vorangehenden Erläuterungen zeigen.

Ein Unternehmen, das sich systematisch und strategisch verbessern will, versucht deshalb zwischen Kundengruppen mit dem grössten Hebel und dem Rest der Kundschaft zu differenzieren – und testet bei Änderungen, ob nicht Verschlechterungen für die wichtigsten Kundengruppen entstehen. Die UBS sollte zum Beispiel bei jeder grösseren Veränderung in Angebot oder Customer Journeys überprüfen, ob das Kundenerlebnis der Vertrauen-Gruppe dadurch beeinträchtigt wird.

Um im Beispiel zu bleiben: Die UBS sollte auf die grössten drei Kundengruppen Vertrauen (34%), Selbermachen (19%) und Pragmatismus (19%) Produkte und Dienstleistungen soweit noch irgendwie möglich spezifisch zuschneiden; danach müsste sie Kundinnen und Kunden in den Customer Journeys sauber «entmischen», damit zum Beispiel Selbermacherinnen nur in Notfällen bei Kundenberatern oder im Callcenter Team landen, aber Vertrauende alles immer über Kundenberater oder Callcenter initiieren und sogar abwickeln können.

In unserer Projekterfahrung sind Sprünge im Kundenerlebnis von 0.25 Punkten – wie im Beispiel oben – durchaus realistisch. Die UBS würde also mit Verbesserungen in allen drei Gruppen damit von einem CX Score von 3.97 auf 4.15 hochrutschen und wäre mit der aktuellen Nummer 2 gleichgezogen.

Und natürlich gilt auch hier: Aus Ressourcensicht vernünftig ist Kundenfokus nur dann, wenn die auf Kundengruppen differenzierten Lösungen nicht einfach gross gedacht und in grossen (Marketing-) Projekten implementiert werden, sondern in kleinen Schritten mit echten Kundinnen und Kunden laufend getestet werden, um ein Optimum in der Leistungserbringung zu suchen (also ein möglichst grosser Sprung im Kundenerlebnis mit möglichst geringem Ressourceneinsatz).

Human Centered Design ist und bleibt der Königsweg zur Risikominimierung bei grossen Investitionen.